Come valutare le opportunità dei Green Bond

L’interesse per gli investimenti ESG è cresciuto rapidamente negli ultimi anni, poiché gli investitori sono andati sempre più alla ricerca di nuove soluzioni per mitigare il rischio legato alle tematiche ESG o per stimolare cambiamenti significativi. Il reddito fisso non fa eccezione a questa tendenza, dato che le obbligazioni emesse con il marchio ESG hanno ottenuto molto interesse tra gli investitori.

Tra queste figurano i social bond, i cui proventi sono utilizzati per finanziare o rifinanziare progetti che forniscono chiari benefici per la collettività; le obbligazioni sustainability-linked, che hanno caratteristiche finanziarie o strutturali che possono variare al raggiungimento di obiettivi sostenibili o ESG predefiniti da parte dell’emittente; nonché i green bond, che sostengono progetti in grado di produrre benefici ambientali.

Ma l’ascesa di queste obbligazioni è stata accompagnata da una certa confusione sia sulla loro definizione sia sulle modalità di valutazione delle loro credenziali verdi. L’universo in rapida espansione dei green bond, in particolare, ha stimolato una grande quantità di dibattiti e malintesi tra gli investitori.

I corporate green bond oggi rappresentano circa l’1,8% dell’indice Bloomberg Barclays Global Aggregate Corporate Bond, in crescita rispetto allo 0,4% di cinque anni fa, grazie all’aumento delle emissioni, alla crescente domanda da parte degli investitori istituzionali e alla maggiore standardizzazione.

Come per qualsiasi altro tipo di strumento finanziario, è però importante che gli investitori in green bond comprendano il rischio e le implicazioni di performance di questi investimenti.

Maggiori opportunità

L’universo dei green bond sta crescendo rapidamente e una ricerca di Morgan Stanley suggerisce che l’emissione di green bond europei nel primo trimestre del 2021 equivalga alla metà del totale delle loro emissioni di tutto il 2020.

I governi, per esempio, stanno aumentando le loro emissioni di obbligazioni verdi. Nel 2020, i leader dell’UE hanno concordato di prendere in prestito 750 miliardi di euro per concedere sovvenzioni e prestiti agli Stati Membri per aiutarli a riprendersi dalla pandemia di Covid-19, parte dei quali saranno raccolti tramite emissioni di green bond. Allo stesso modo, il Debt Management Office del Regno Unito ha annunciato un programma di emissione di obbligazioni verdi in risposta alla pandemia e per dare impulso al proprio programma di finanza sostenibile, con l’intenzione di emettere due “green gilt” nel 2021.

Le società si finanziano, seguendo l’esempio degli emittenti sovrani, e dunque stanno aumentando le emissioni di green bond, approfittando dei costi di finanziamento tipicamente più bassi di queste obbligazioni rispetto a quelle tradizionali, migliorando al contempo le proprie credenziali verdi e sfruttando il crescente interesse degli investitori per questa tipologia di obbligazioni.

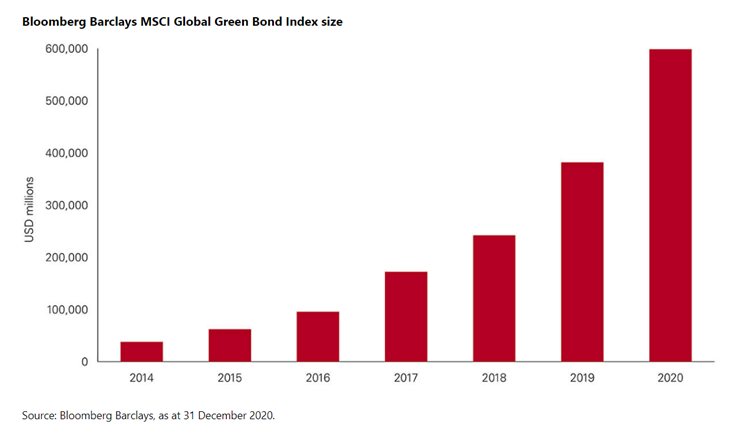

Nel 2014, Bloomberg Barclays e MSCI hanno introdotto un benchmark per rappresentare l’universo dei green bond, il Bloomberg Barclays MSCI Global Green Bond Index. Inizialmente il benchmarkcopriva pochi emittenti, come le banche di sviluppo e le entità sovranazionali, ma oggi include anche un gran numero di emittenti corporate e il debito che l’indice rappresenta è passato dagli iniziali 15 miliardi di dollari ai circa 600 miliardi di dollari oggi.

Di fronte a questa crescita significativa, occorre però chiedersi quali ritorni offrano i green bond rispetto alle obbligazioni tradizionali.

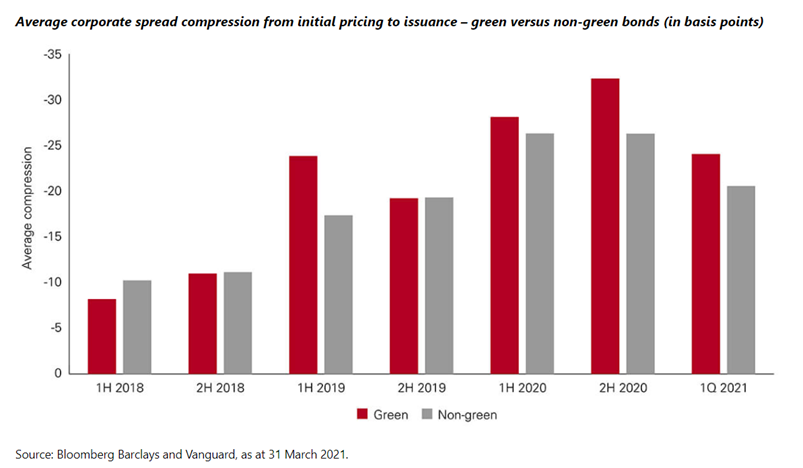

Per le nuove emissioni, sembra esserci un “greenium” iniziale – un premio rispetto alle obbligazioni non verdi -, dato che i green bondtendono a scambiare con spread più ristretti. I prezzi delle nuove obbligazioni includono di norma un premio di emissione, cioè un extra rendimento rispetto a quello offerto dalle obbligazioni già sul mercato, per attirare gli investitori. Poiché il forte interesse degli investitori ha determinato un eccesso di domanda rispetto all’offerta di nuove emissioni, la riduzione media dello spread dal prezzo iniziale fino a quello di emissione per le obbligazioni verdi è stata di 23 punti base per il debito emesso in Europa negli ultimi quattro anni, rispetto ai 19 punti base delle obbligazioni tradizionali. È importante notare che gli spread possono variare a seconda del settore e dell’emittente.

Guardando tuttavia oltre gli spread al momento dell’emissione, non abbiamo osservato alcuna evidenza di una sovraperformance costante dei green bond rispetto alle obbligazioni plain vanilla. Complessivamente, la nostra analisi mostra che le obbligazioni verdi hanno avuto una performance aggiustata per il rischio sostanzialmente in linea con le obbligazioni convenzionali sia a un anno sia a cinque anni.

E analizzando le obbligazioni verdi e quelle tradizionali di un medesimo emittente e aventi caratteristiche altrimenti identiche, non abbiamo trovato alcuna prova evidente di un “greenium” consistente anche dopo l’emissione. Inoltre, sulla base dei dati disponibili ad oggi, non possiamo concludere che le obbligazioni verdi abbiano migliori (o peggiori, se è per questo) proprietà di assorbimento deglishock rispetto alle obbligazioni tradizionali in caso di aumenti dei tassi di interesse, riduzione del merito creditizio o shock macroeconomici.

L’analisi del credito è importante

Le obbligazioni verdi hanno il medesimo livello di seniority delle altre obbligazioni di un emittente nella stessa struttura. Infatti, in termini di analisi fondamentale del credito, il rischio è quello riconducibile all’emittente, che sarà esattamente lo stesso che si tratti di un green bond o di un’obbligazione tradizionale.

Detto questo, non tutte le obbligazioni verdi sono uguali. Proprio come le obbligazioni convenzionali, differiscono per qualità del credito, valuta, scadenza, struttura e via dicendo; e sono soggette alla stessa analisi fondamentale. Gli investitori devono anche tenere presente l’esistenza della pratica del greenwashing, per cui alcune società possono impegnarsi in certi comportamenti, come l’emissione di obbligazioni verdi, motivate più da scopi reputazionali che da reali obiettivi ambientali.

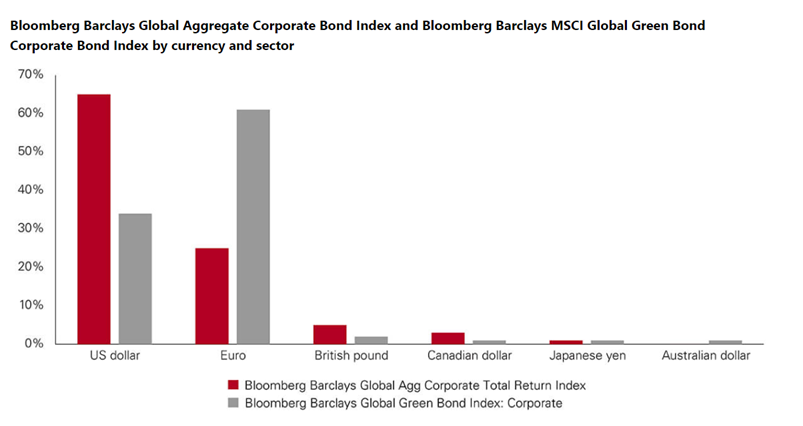

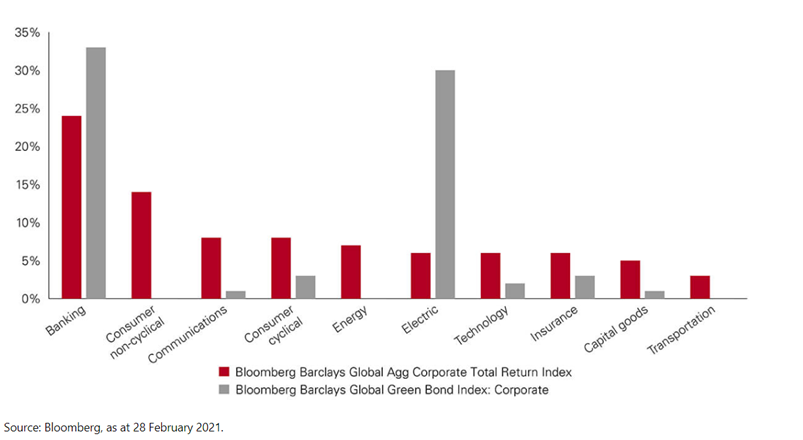

Nonostante il mercato delle obbligazioni verdi sia in rapida espansione, la diversificazione rimane relativamente bassa, in particolare tra le obbligazioni societarie. Per esempio, il Bloomberg Barclays MSCI Global Green Bond Corporate Bond Index include obbligazioni denominate in otto valute e riferibili a 16 settori. Al contrario, l’indice Bloomberg Barclays Global Aggregate Corporate Bond comprende obbligazioni che coprono 13 valute e 20 settori. L’indice delle obbligazioni verdi è anche relativamente concentrato tra un piccolo gruppo di emittenti leader, con i primi dieci nomi che rappresentano rispettivamente il 42%, il 40% e l’83% del valore dei sottoindici denominati in USD, EUR e GBP.

Date queste esposizioni elevate a determinate valute, settori ed emittenti rispetto al mercato più ampio, la ricerca e l’analisi fondamentale del credito sono cruciali.

Mercato in evoluzione, ma domande su trasparenza e responsabilizzazione

L’universo delle obbligazioni verdi ha registrato una rapida crescita, ma è ancora agli inizi rispetto ad altre parti del reddito fisso. Man mano che il mercato si evolve, la nuova regolamentazione e i progressi nella standardizzazione, come i Green Bond Principles dell’International Capital Market Association, la tassonomia UE e il Green Bond Standard, porteranno probabilmente ulteriore trasparenza e responsabilizzazione.

Applichiamo il nostro rigoroso approccio analitico a qualsiasi obbligazione, sia essa green o convenzionale. E gli investitori dovrebbero concentrarsi sul mantenimento dei costi al minimo, adottare un approccio a lungo termine ed essere diversificati sia che si investa in green bond sia in qualsiasi altro strumento. Con i green bond che rappresentano una porzione crescente dei principali indici, la comprensione degli specifici rischi è fondamentale per la gestione dei portafogli obbligazionari. Prevediamo che i green bond giocheranno un ruolo importante nei mercati del debito in futuro.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa