L’India pronta a crescere nei portafogli degli investitori

Gli investitori dovrebbero rivolgere la loro attenzione all’India, che ha superato la Cina come paese più popoloso del mondo. Il paese ha molte altre carte su cui puntare oltre a quelle demografiche. Prevediamo una crescita media del PIL del 5,2% annuo nei prossimi dieci anni, rispetto al 3,7% delle economie emergenti e al modesto 1% dei mercati sviluppati. Solo quest’anno, si prevede che l’India contribuirà fino al 15% della crescita globale, una percentuale seconda solo alla Cina e superiore all’Europa e agli Stati Uniti. L’India ha, quindi, tutte le carte in regola per diventare un motore fondamentale per la crescita globale, ma deve superare diversi ostacoli prima di poter liberare tutto il suo potenziale.

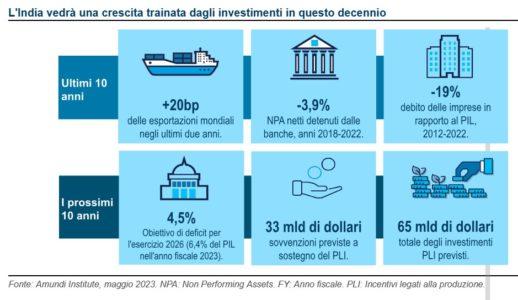

La spesa in conto capitale delle aziende è rimasta invariata nell’ultimo decennio e crediamo che la necessità di nuovi investimenti stimolerà la crescita nei prossimi dieci anni. C’è un margine di manovra in tal senso, dato che le imprese hanno bilanci più solidi e il debito delle imprese in rapporto al PIL è diminuito del 19% in dieci anni fino alla metà del 2022. Inoltre, le banche hanno coefficienti di adeguatezza patrimoniale elevati, pari a circa il 16%, che le rendono maggiormente in grado di sopportare rischi e assorbire perdite e quindi di erogare prestiti. Le banche indiane hanno anche risanato i loro bilanci, con le attività nette deteriorate che nel marzo 2022 rappresentavano l’1,7% del totale degli anticipi, rispetto al picco del 5,6% di cinque anni fa.

Un ulteriore sostegno potrebbe arrivare dal governo, che è intenzionato a stimolare l’attività di investimento in nuovi settori. Iniziative come il sistema di incentivi legati alla produzione (PLI, Production-Linked Incentives) possono contribuire a rilanciare l’industria manifatturiera sottraendo alcune catene di approvvigionamento alla Cina, spingendo le esportazioni e attirando industrie che operano in settori di importanza geopolitica strategica in rapida crescita come semiconduttori, veicoli elettrici e energie rinnovabili. In effetti, l’India trae vantaggio dal mantenere relazioni con varie potenze e ciò la rende un potente intermediario tra l’Oriente e l’Occidente. In alcuni settori, come quello dei pannelli solari, intere catene del valore potrebbero essere realizzate all’interno del paese.

La politica fiscale dovrebbe essere in grado di sostenere questa spinta. Il governo si è impegnato a ridurre il deficit di bilancio al 4,5% entro l’anno fiscale 2026, rispetto all’attuale 6,4%. Le autorità fiscali stanno lavorando per garantire una maggiore conformità e per colmare le lacune del sistema. L’aumento di 1-2 punti percentuali del rapporto gettito fiscale/PIL previsto per i prossimi due anni potrebbe essere utilizzato per stimolare gli investimenti in infrastrutture attraverso partnership pubbliche e private.

Se solo la metà delle iniziative proposte avrà successo, si creeranno notevoli opportunità di investimento. Strutture di costo più snelle, riforme della tassazione delle imprese e iniziative politiche dovrebbero sostenere un forte ciclo di investimenti nel medio termine.

I mercati iniziano a riconoscere il cambiamento di tendenza. Nel settore azionario le preferenze degli investitori si stanno orientando verso i titoli value, i settori ciclici e le società a media e piccola capitalizzazione, che hanno registrato buoni risultati nella ripresa post-Covid. Con il rallentamento dell’inflazione, anche i consumi dovrebbero iniziare a crescere. Gli utili societari in rapporto al PIL sono aumentati di 3,6 punti percentuali tra il 2018 e il 2022, in controtendenza rispetto al decennio precedente.

Consideriamo pertanto il 2023 come un anno di transizione per l’India, caratterizzato da un modesto rallentamento della crescita, ma anche da una stabilizzazione che pone le basi per una ripresa sostenibile. L’India sembra pronta per un periodo prolungato di crescita economica e di miglioramento degli utili, alimentato principalmente da una ripresa del settore manifatturiero e degli investimenti.

Anche le prospettive del reddito fisso indiano sono favorevoli. I rendimenti di mercato offrono tassi reali positivi per la maggior parte delle scadenze, sia in termini di inflazione attuale che in termini di aspettative di inflazione. E potrebbero arrivare altre buone notizie. Grazie alle prospettive di crescita e inflazione a medio termine, il ciclo di inasprimento della Reserve Bank of India (RBI) è probabilmente terminato. I mercati potrebbero presto anticipare una svolta nella politica monetaria, anche se una certa vischiosità dell’inflazione core significa che la banca centrale non sarà in grado di allentare rapidamente la presa.

Infine, prevediamo che nel 2023 la rupia indiana registrerà una performance migliore di quella dello scorso anno. Molte valute dei mercati emergenti si sono rafforzate da inizio anno grazie alla recente debolezza del dollaro Usa. Anche una inflazione più bassa, una crescita interna relativamente più sostenuta e una pausa nel ciclo di rialzo dei tassi di interesse dovrebbero avere un impatto positivo sulla valuta. Inoltre, il potenziale calo dei prezzi del petrolio potrebbe ridurre le spese di importazione del paese e migliorare il deficit delle partite correnti, mentre gli interventi attivi della RBI negli ultimi otto anni hanno contribuito a ridurre la volatilità della rupia e i costi di copertura.

I dati demografici, l’urbanizzazione e l’ascesa della classe media dell’India contribuiranno a sostenere la crescita per molti anni. Ma il paese dovrà investire di più per trarre pieno vantaggio dai suoi trend demografici. La spesa per l’istruzione, lo sviluppo delle competenze e la creazione di posti di lavoro per accogliere il crescente numero di giovani lavoratori apriranno opportunità di investimento interessanti.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa