Il reddito fisso nel ciclo di investimento

Negli ultimi cinquant’anni gli investitori obbligazionari non hanno mai visto un futuro così incerto: le banche centrali hanno fatto tutto il necessario? O forse hanno fatto troppo? L’inflazione tornerà ai livelli target senza innescare una recessione? O farà crollare anche la crescita? È possibile che crescita e inflazione riprenderanno a salire.

Tendenzialmente, le diverse combinazioni di inflazione e crescita favoriscono classi di obbligazioni diverse. Ciò non vuol dire che sia facile identificare i vari scenari, specialmente nelle fasi di transizione. La nostra euristica, però, aiuta a semplificare le scelte che gli investitori devono affrontare.

Identificare lo scenario economico

Gli anni ’70 ci hanno mostrato chiaramente che un aumento dell’inflazione non sempre coincide con una crescita economica, né è sempre vero che la debolezza economica conduce a un calo dell’inflazione: qualcuno ricorda la stagflazione? È allora il caso che gli investitori sappiano cosa succede agli asset nei diversi contesti inflazionistici e di crescita.

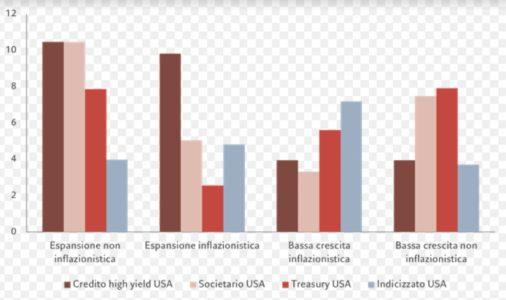

Abbiamo classificato le diverse fasi basandoci sulla crescita trimestrale del PIL statunitense (se superiore o inferiore alla media mobile a 7 anni) e sull’inflazione (se superiore al 2% annuo e in crescita o inferiore al 2% o in calo). Queste classificazioni, a loro volta, ci hanno aiutato a identificare il comportamento di diversi asset a reddito fisso nei differenti scenari economici. A tal fine abbiamo analizzato i rendimenti totali annuali di vari strumenti a reddito fisso in relazione all’inflazione e alla crescita economica statunitensi a partire dal 1950. I risultati sono riportati nel grafico.

Quando cambia il tempo…

Performance di diversi asset a reddito fisso statunitensi in diversi scenari economici dal 1998, %

Refinitiv. Dati dal 01/01/1998 al 30/06/2023

In generale, sebbene i mercati monetari siano correlati positivamente all’inflazione, i loro rendimenti reali sono leggermente negativi nei periodi in cui i prezzi sono in crescita ed elevati. Al contrario, i TIPS (Treasury USA protetti dall’inflazione) registrano rendimenti positivi nei periodi di inflazione. Le obbligazioni high yield statunitensi presentano solo una debole correlazione positiva con l’inflazione, ma hanno maggiori probabilità di ottenere risultati positivi in caso di crescita economica. Le obbligazioni investment grade statunitensi, invece, tendono a fare male durante i periodi di aumento dell’inflazione, ma registrano una correlazione modestamente positiva con la crescita. Infine, a differenza di quanto si possa pensare, i rendimenti dei Treasury USA non sono correlati all’inflazione, ma sono correlati negativamente alla crescita.

Un investimento per ogni scenario

Goldilock: crescita forte, inflazione debole. Il tipo di scenario della prima fase successiva a una recessione, il più gradito alla maggior parte degli investitori, favorisce gli asset rischiosi. In questa fase, il credito investment grade e l’high yield rappresentano le soluzioni migliori dell’universo del reddito fisso, con rendimenti annui medi per entrambi intorno all’11% negli Stati Uniti. Si tratta del secondo migliore scenario per questo tipo di investimenti, che beneficiano di un contesto di crescita. Per contro, in questa fase, i TIPS, i Treasury e i mercati monetari vanno storicamente male.

Recessione: crescita debole, inflazione bassa. Periodi di inflazione elevata tendono a far scattare le reazioni delle banche centrali, che inaspriscono le condizioni monetarie. In questo modo si alleggeriscono le pressioni date dall’aumento dei prezzi, ma potenzialmente, si spinge l’economia verso il rischio di una recessione, in particolare in caso di reazione eccessiva delle banche centrali o di errori nella politica monetaria. Ciò favorisce i Treasury e il credito investment grade, che in tali circostanze hanno storicamente registrato rendimenti dell’8%.

Stagflazione: crescita debole, inflazione elevata. Nei periodi di inflazione elevata e crescita bassa, i TIPS hanno storicamente registrato rendimenti dell’8% e i Treasury del 7%, mentre le obbligazioni high yield e i mercati monetari hanno registrato andamenti negativi.

Boom: crescita elevata, inflazione elevata. Quando le banche centrali offrono liquidità più a lungo di quanto giustificato dalle condizioni economiche o se i governi spendono in misura straordinaria (o ancora, nelle rare occasioni in cui i due casi si verificano in contemporanea, come dopo la pandemia di COVID), le economie si surriscaldano. Queste condizioni favoriscono gli asset più rischiosi, in particolare il credito high yield.

È interessante notare come l’adeguamento dei rendimenti al rischio non alteri i risultati, anche se, in questo caso, ci limitiamo a utilizzare i dati disponibili a partire dal 1998 piuttosto che l’intera serie storica dal 1950. L’unica differenza degna di nota è che i TIPS, su base corretta per il rischio, appaiono più interessanti durante i periodi di espansione inflazionistica.

L’universo emergente: le obbligazioni dei mercati emergenti seguono l’andamento che le loro economie hanno nei confronti dei mercati sviluppati. Ad esempio, il debito in valuta locale dei mercati emergenti va bene nei periodi in cui questi sono in crescita e presentano un divario interessante rispetto ai Paesi sviluppati, proprio come in questo momento.

A che punto siamo?

L’inflazione ha ormai raggiunto il picco nella maggior parte dei Paesi sviluppati e non sviluppati, e sembra destinata a rallentare ulteriormente. Tuttavia, le prospettive economiche sono divergenti. Le economie emergenti si trovano in una fase più avanzata del ciclo dei tassi di interesse e sono in grado di stimolare la crescita in un momento in cui le prospettive dei Paesi sviluppati si stanno indebolendo. Le famiglie statunitensi, ad esempio, hanno consumato una buona parte dei loro risparmi, il che peserà sul reddito disponibile e, di conseguenza, sulla spesa. Allo stesso tempo, le condizioni del credito si sono inasprite e il commercio globale è in fase di contrazione.

Secondo il nostro modello, indebolimento dell’inflazione e rallentamento della crescita (perlomeno nei Paesi sviluppati), suggeriscono che la cosa migliore per gli investitori è detenere Treasury USA e credito investment grade. Allo stesso tempo, si annovera la cautela sul debito high yield, dove gli spread sono ancora modesti e il rischio di insolvenza è in aumento. Per contro, il debito in valuta locale dei mercati emergenti potrebbe beneficiare di un futuro indebolimento del dollaro e del rafforzamento delle economie locali.

Prima o poi il ciclo si invertirà. L’inflazione scenderà fino a raggiungere l’obiettivo delle banche centrali e ciò le indurrà a tagliare i tassi d’interesse ufficiali. Questo stimolerà la crescita e le economie vedranno un nuovo boom. A quel punto gli investitori si troveranno in un altro degli scenari del nostro modello. La storia non si ripete mai nello stesso modo, ma offre comunque un solido quadro di riferimento che aiuta a prendere decisioni di investimento consapevoli.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa