Questi 5 temi potrebbero battere l’S&P500 nel 2024

Per il 2024 si prevede che la crescita del PIL reale degli Stati Uniti scenderà all’1,3%, con la fase più acuta del rallentamento – ossia una crescita inferiore all’1% – prevista verso il terzo e quarto trimestre dell’anno. Se dunque il soft landing è ormai un’aspettativa ampiamente condivisa, d’altro canto in molti temono che le valutazioni azionarie oggi siano troppo alte. A nostro parere, il passaggio a un posizionamento difensivo potrebbe però non essere la strategia migliore. Nel contesto attuale, un vecchio adagio sportivo potrebbe essere adatto ai portafogli: la miglior difesa è un buon attacco.

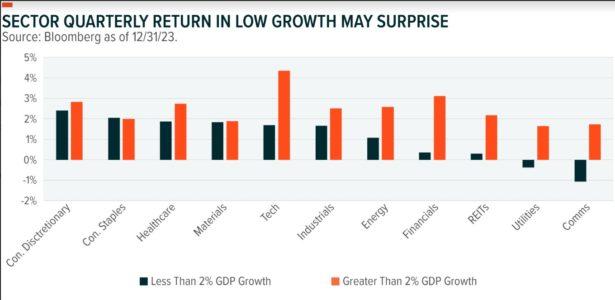

Storicamente, infatti, nei periodi in cui la crescita del PIL è stata inferiore al 2% i settori considerati “difensivi” come Utility e Servizi di comunicazione sono quelli che hanno registrato le peggiori performance medie. Ad offrire il rendimento medio più elevato sono stati i Consumi discrezionali, seguiti dai Beni di consumo e dalla Sanità. È interessante notare che anche i Materiali, il Tech e gli Industriali hanno ottenuto risultati relativamente buoni.

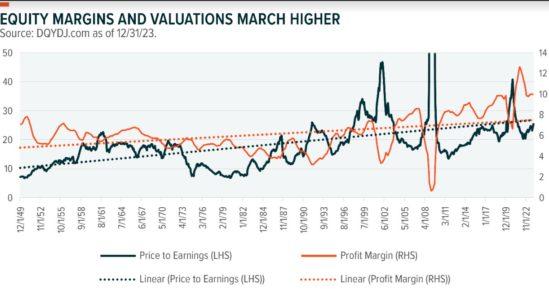

Certo, in ogni ciclo c’è un momento in cui le valutazioni azionarie sembrano arrivate a un tetto, ma se allarghiamo lo sguardo le cose cambiano. Le valutazioni riflettono infatti le aspettative di crescita e redditività future e, nel tempo, i margini di profitto delle aziende tendono ad aumentare. I margini di profitto dell’S&P 500 sono stati in media del 6,2% dal 1950 al 1955. Dal 2018 al 2023, i margini di profitto medi sono stati del 9,8%. Come mai? Questo avviene perché le aziende diventano più efficienti nel tempo grazie a un migliore utilizzo del capitale, del lavoro e della tecnologia.

Considerando il modo in cui i margini di profitto sono aumentati negli ultimi 70 anni, è ragionevole aspettarsi che le valutazioni possano aumentare ancora da qui in avanti. Ipotizzando un andamento lineare, i multipli dell’S&P 500 dovrebbero passare da 10x nel 1950 a quasi 27x nel 2024. Questo è solo un esercizio teorico, ma evidenzia il rischio di dare per scontato che le cose rimangano uguali in un’economia che cambia in maniera dinamica.

Sicuramente una certa cautela è giustificata dalle tante incertezze del contesto attuale, ma vale la pena considerare alcuni elementi. In primo luogo, sul lungo termine le azioni tendono a salire, e non tornano verso la media. In secondo luogo, le valutazioni possono rimanere estese per lunghi periodi di tempo, e come abbiamo visto tendono lentamente ad aumentare. Infine, molte aziende e temi non hanno partecipato pienamente al rally del 2023, che ha favorito i Magnifici 7, per cui alcuni temi potrebbero beneficiare di un allargarsi della performance del mercato.

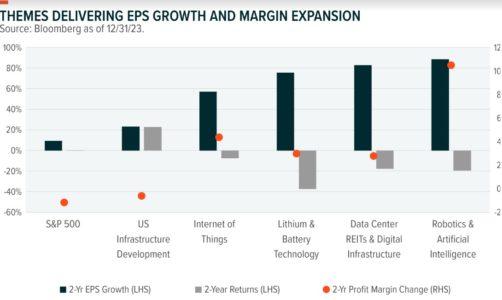

Nello specifico, negli ultimi due anni cinque dei 30 temi che seguiamo hanno battuto l’S&P 500 in termini di crescita degli utili e miglioramento dei margini. Il tema Robotica e Intelligenza Artificiale si è distinto per i suoi fondamentali, all’altezza dell’hype generato: gli utili delle società sono cresciuti di oltre l’80%, mentre i margini di profitto sono aumentati del 10%. Nonostante questo miglioramento operativo e i forti rendimenti del 2023, la performance a due anni è ancora in negativo. Anche il tema Internet of Things ha registrato utili e margini di profitto superiori all’S&P 500, pur mostrando rendimenti a due anni ancora piuttosto indietro rispetto al mercato.

Altri temi come Data Center e Litio e Batterie hanno avuto una forte crescita degli utili e una minore contrazione dei margini rispetto all’S&P 500, pur sottoperformando negli ultimi due anni. Il tema Infrastrutture USA ha invece battuto l’indice, ma ha ancora un multiplo P/E inferiore e rimane posizionato per beneficiare delle condizioni geopolitiche.

Senza dubbio, inseguire un rally può essere snervante e poco prudente. Ma anche restare sottoinvestiti negli asset di rischio in un’economia abbastanza solida può esserlo. Molta liquidità è rimasta in disparte nei mercati monetari e, col tempo, verrà investita in azioni e reddito fisso. L’individuazione di temi con fondamentali superiori, che lo scorso anno si sono in qualche modo distaccati dal mercato generale, può offrire la possibilità di rimanere all’attacco, mitigando al contempo il costo di acquistare su livelli molto elevati.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa