Obbligazioni governative: opportunità e rischi

Dopo il tramonto delle politiche monetarie iper-espansive che hanno caratterizzato il periodo 2015-2021 e i significativi rialzi dei tassi del biennio 2022-2023, le obbligazioni governative hanno riacquistato popolarità tra gli investitori, grazie alla possibilità di ottenere cedole più interessanti rispetto al passato recente.

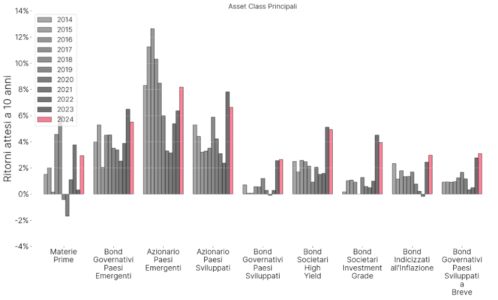

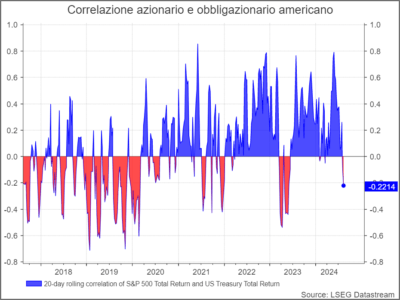

Dopo anni di ritorni difficili, infatti, con l’ingresso in una nuova fase di politica monetaria l’obbligazionario governativo mostra oggi ottime prospettive, con ritorni attesi che superano le medie degli ultimi anni (Figura 1). Dopo due anni di battaglia all’inflazione, il contesto attuale è caratterizzato da tassi a scadenza assoluti elevati, normalizzazione delle politiche monetarie e un ritorno alla tradizionale correlazione inversa tra obbligazionario governativo e azionario nei momenti di mercato difficili (Figura 2).

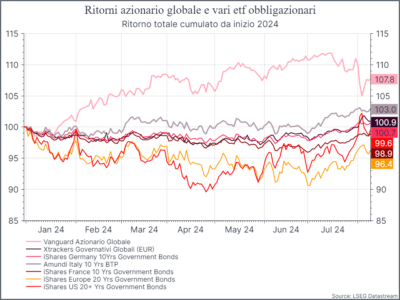

Il mese di agosto è iniziato all’insegna della volatilità, con i bond governativi che hanno parzialmente coperto le perdite registrate da asset rischiosi come l’azionario durante i momenti di maggiore tensione, ora fondamentalmente riassorbiti. Nel contesto di una strategia di investimento diversificata e di lungo termine, è evidente che i bond governativi abbiano riacquistato un ruolo di primo piano, nonostante nel primo semestre 2024 questa asset class abbia registrato rendimenti al di sotto delle attese. Almeno fino al rally di inizio agosto, quando le attese per il numero di tagli dei tassi da parte della Federal Reserve prezzati per il 2024 è passato dai sette di inizio anno agli attuali quattro.

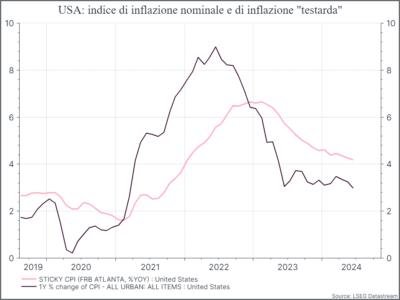

Dal punto di vista macroeconomico, crescita e inflazione globali sopra le attese hanno ridotto la necessità di un taglio dei tassi e la stessa Fed ha “corretto il tiro”, passando dai tre tagli di dicembre 2023 a uno solo a giugno. Con l’inizio del secondo semestre, però, la crescita globale ha cominciato a dare segnali di rallentamento, non solo per via della normalizzazione dei livelli di crescita Usa, ma anche per la debolezza della Cina. Inoltre, l’inflazione sembra essere più sotto controllo negli Stati Uniti, anche per le sue componenti più sticky, cioè più lente a calare (vedi Figura 4). Da ultimo, Banche Centrali e mercati sembrano essere abbastanza d’accordo sul numero di tagli previsto per il 2024 sia in Europa che negli Usa. Tutto ciò ha influito sulle prospettive dell’obbligazionario e, al momento, stimiamo che il riassorbimento delle recenti dislocazioni tecniche porterà presto a un riallineamento tra i mercati monetari americani e la Fed.

Guardando al lungo termine, è evidente che i livelli attuali delle cedole rendono il mercato obbligazionario governativo un’asset class da tenere in considerazione. L’ideale è dunque investirvi mantenendo questa prospettiva e adottando una strategia ben diversificata e bilanciata, consapevoli del fatto che non manchino rischi significativi sul fronte politico e geopolitico.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa