Nuveen: con la Fed pronta a un taglio di 25pb, come posizionarsi nel mercato azionario

La Fed può evitare una recessione? I recenti dati economici più deboli del previsto hanno fatto credere (o almeno sperare) ad alcuni investitori che la Federal Reserve taglierà i tassi di interesse di ben 50 punti base questa settimana. Sebbene una mossa di tale portata possa contribuire ad alleviare i timori che la fine dello storico ciclo di inasprimento della Fed non sia sufficiente e arrivi troppo tardi per evitare una recessione, il presidente della Fed Jerome Powell ha chiarito che la banca centrale non vuole tagliare i tassi troppo e troppo presto. Questo, infatti, potrebbe potenzialmente riaccelerare l’inflazione dopo due anni di difficili progressi sulla sua riduzione. La scorsa settimana, la pubblicazione dell’Indice dei prezzi al consumo (CPI) di agosto ha ricordato ai responsabili politici e agli investitori che la battaglia contro l’inflazione non è ancora finita, poiché il tasso CPI core è inaspettatamente aumentato rispetto al livello di luglio. Riteniamo che la Fed rimarrà vigile e adotterà un approccio misurato all’allentamento della politica monetaria. Questo implica un taglio dei tassi iniziale di 25 punti base piuttosto che di 50.

“Sì” all’obbligazionario, mentre il posizionamento del portafoglio azionario rimane più difficile. I rendimenti dei Treasury USA a 2 e 10 anni sono scesi drasticamente dai massimi del 2024, portando a un rally dei mercati obbligazionari grazie al rallentamento della crescita economica e alle attese sui tagli dei tassi. Se da un lato il calo dei rendimenti ha determinato ritorni interessanti per l’obbligazionario, dall’altro le condizioni che favoriscono il continuo rally dei mercati obbligazionari potrebbero essere meno favorevoli per i mercati azionari. Gli utili societari, ad esempio, potrebbero essere penalizzati dal rallentamento dell’inflazione e dell’attività economica. Di conseguenza, continuiamo a privilegiare le allocazioni azionarie che si concentrano su società con margini difendibili e flussi di cassa solidi.

Considerazioni sul portafoglio

Ultimamente i mercati azionari sono stati caratterizzati da una certa volatilità, a causa della sostanziale debolezza dei dati sul mercato del lavoro e del rallentamento dell’economia in generale.

Date le preoccupazioni per la crescita economica e l’aumento dell’incertezza politica in vista delle elezioni americane, ci aspettiamo che la volatilità rimanga elevata. Questo contesto favorisce i titoli azionari difensivi, in particolare i dividend grower, che offrono valutazioni più interessanti e sono storicamente meno volatili rispetto al mercato azionario complessivo.

In molti portafogli c’è un sovrappeso sui titoli growth large cap statunitensi, una strategia che si è rivelata vincente negli ultimi dieci anni. Recentemente, tuttavia, questa parte del mercato ha avuto la tendenza a cedere e a sottoperformare i dividend grower, in quanto questi titoli sono stati influenzati da dati economici deboli. Ad esempio, nei primi tre giorni di scambi del mese di agosto, una serie di dati sull’occupazione sorprendentemente deboli ha fatto scendere di oltre il -6% sia il mercato azionario generale (indice S&P 500) sia i titoli growth large cap (indice Russell 1000 Growth).

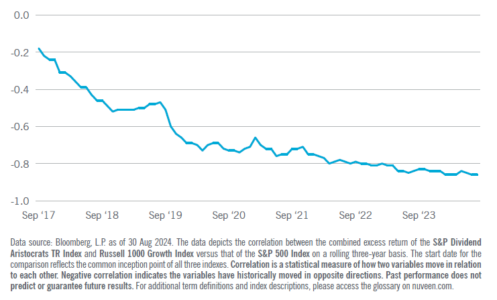

Al contrario, l’indice S&P 500 Dividend Aristocrats è stato impattato in modo più limitato (perdendo poco più del -2%). Inoltre, i dividend growers hanno storicamente rappresentato un efficace elemento di diversificazione rispetto ai titoli growth large cap, l’allocazione maggiore in molti portafogli. La Figura 1 quantifica questo vantaggio di diversificazione in base alla correlazione dell’eccesso di rendimento dei dividend grower e dei titoli growth large cap rispetto all’S&P 500.

Nel frattempo, sebbene l’inflazione si sia moderata, rimane al di sopra dell’obiettivo del 2% fissato dalla Fed. Un ulteriore calo potrebbe non essere facile da ottenere e ci vorrà del tempo prima che l’inflazione si normalizzi completamente. La combinazione di flessibilità del capitale e solidità del bilancio di cui godono le società dividend growth dovrebbe aiutarle a mitigare le pressioni inflazionistiche sui costi dei fattori produttivi, mantenendo o addirittura ampliando i margini di profitto – un vantaggio per gli azionisti.

Nel tempo, le società che hanno iniziato o continuato ad aumentare i dividendi hanno storicamente generato rendimenti annualizzati più elevati con una deviazione standard annualizzata inferiore rispetto al mercato più ampio.

D’altro canto, un continuo aumento dei dividendi è frutto di modelli aziendali e flussi di cassa solidi. Riteniamo che la potenziale combinazione di interessanti rendimenti corretti per il rischio e di una minore volatilità renda i dividend grower una scelta valida per un’allocazione core del portafoglio.

Figura 1: i titoli dividend growth hanno storicamente offerto una notevole diversificazione del portafoglio

Correlazione dell’eccesso di rendimento dei dividend growth e dei titoli growth large cap rispetto all’indice S&P 500

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa